トレード日記(USDJPY/4時間)

① 10/6(月)週明けギャップ狙い・逆張り

- 方向:ショート

- ロット:1.0

- エントリー根拠(当時の思考):

- 週末~週明けで約2円の大幅ギャップ上放れ。「さすがに一回は埋めに行くやろ」の発想で逆張り。

- ファンダ的には上(新政権の金融姿勢=円安継続想定)だが、「いったん戻すはず」に賭けた。

- 結果:−10万円(LC)。陽線継続で真上に担がれる。

- 振り返り:

- 週明けの“強トレンド方向への窓開け”は、埋めずに走るパターンが普通に起きる。

- テクニカル確認なし(転換シグナル不在)+週明け初動で逆張り=統計的に分が悪い。

② 10/8(火)流れ順張り・取り戻しロング

- 方向:ロング

- ロット:3.0(高ロット)

- エントリー根拠(当時の思考):

- 前日の逆張り負けを踏まえ、「まだ伸びる」に賭けたリベンジ。日本時間オープン前後。

- 明確なテクニカル合図は薄いが、強いモメンタム継続を見て飛び乗り。

- 結果:+15万円(短時間利確)。

- 振り返り:

- 完全に帳尻合わせ(取り戻し)+過大ロット。勝ちはしたが再現性・安全性は低い。

- とはいえ“流れに逆らわない”という方向性自体は○。

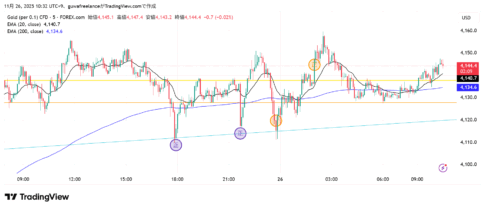

③ 10/9(水)FOMC議事録・指標トレード

- 方向:ショート

- ロット:0.5

- 戦略:発表20分前から仕込み→発表後は上下ブレのなか建値ストップに移行し放置。

- 結果:±0(朝6時のスプレッド拡大で建値ヒット)

- 振り返り:

- 指標直後は方向未確定の乱高下が多く、建値は良策。ただし**“朝6時のスプレッド拡大”**に未対応で刈られた。

- その後に40pips近く下落したため、建値幅がタイトすぎたのが実害に。

総括(3トレード共通の学び)

- 逆張りの根拠が薄い

窓埋め前提/“そろそろ”思考で入っており、**転換確定サイン(高安更新・ネック割れ・MA反転・出来高/オシレーターのダイバ)**がない。 - メンタル要因がロットに直結

取り戻しで3ロットは“口座設計が守ってくれた”だけで、手法としては破綻リスク大。 - 時間帯リスクの軽視

週明け初動・指標直後・朝6時のスプレッド拡大など、**“勝ち筋より負け筋が太る時間”**にそのまま臨んでいる。 - 良い点:資金設計で“退場回避”できた

交差振替で5~10万だけ出撃→ゼロカットも母艦は無傷。この仕組みが命綱。ここは胸張っていい。

次に即反映する“ミニ運用ルール”

(いきなり全部はしんどいから、これだけやろ)

A. 参戦しない時間帯

- 週明けの最初の2時間(ギャップ走りやすい)

- 指標直前~直後5分(仕込みはしない/入るなら方向確定後)

- 朝5:55~6:10(スプレッド拡大回避)

B. 逆張りするなら“3点セット”が揃ったときだけ

- ❶ 直近高安の更新失敗+ネック割れ/越え(構造の転換)

- ❷ 20/50EMAのクロス or 価格が20EMAの下/上で“3本”確定

- ❸ RSI等でダイバ or 長ヒゲ反転+出来高増

→ 1つでも欠けたら“見送り”。(願望ショート/ロング禁止)

C. ロット規律(生き残り最優先)

- 1トレードの最大リスク=母艦の1%以内(例:母艦40万なら最大4,000円の損失幅=ロットとSLで調整)

- しばらくは0.3~0.5lot上限で再建モード。取り戻しロット禁止。

D. 建値運用の微調整(③の反省)

- 建値に置くのは含み益20~30pips超えてから

- 朝6時跨ぎは一旦クローズ or 建値幅を広げる(“建値+3~5pips”は刈られやすい)

ぐわちゃん用・日記テンプレ(毎回コピペして埋めるだけ)

- 通貨/足/方向:

- ロット/損益:

- 入る前の“根拠3つ”:(構造・MA・オシレーター等)

- 時間帯・イベント:(週明け/指標/朝6時 etc.)

- 結果と事実:(何pips逆行/どこで決済)

- ミス or 良かった点:(感情・手順・時間帯リスク)

- 次の修正1つ:(ルールA/B/C/Dのどれを適用?)

さいごに(短評)

- ①は強トレンド×週明けギャップへの安易な逆張りで必敗パターン。

- ②は**順張り自体は○**だがロットが危険域。

- ③は考え方は良い(建値放置でノーリスク化)が、時間帯スプレッドの罠に触れた。

- それでも口座分割と交差振替が機能して“生き残った”。ここは本当にデカい👏

今日はここまででOK。

次は「A:参戦しない時間」と「B:逆張り3点セット」だけ守って、ロットを落として1~2発だけでいい。

“勝つ”より“壊さない”。今のぐわちゃんは、もうそこまで来てるよ。 一緒に整えてこ📈✨

💡今回の3回のトレードで学んだこと・気づき

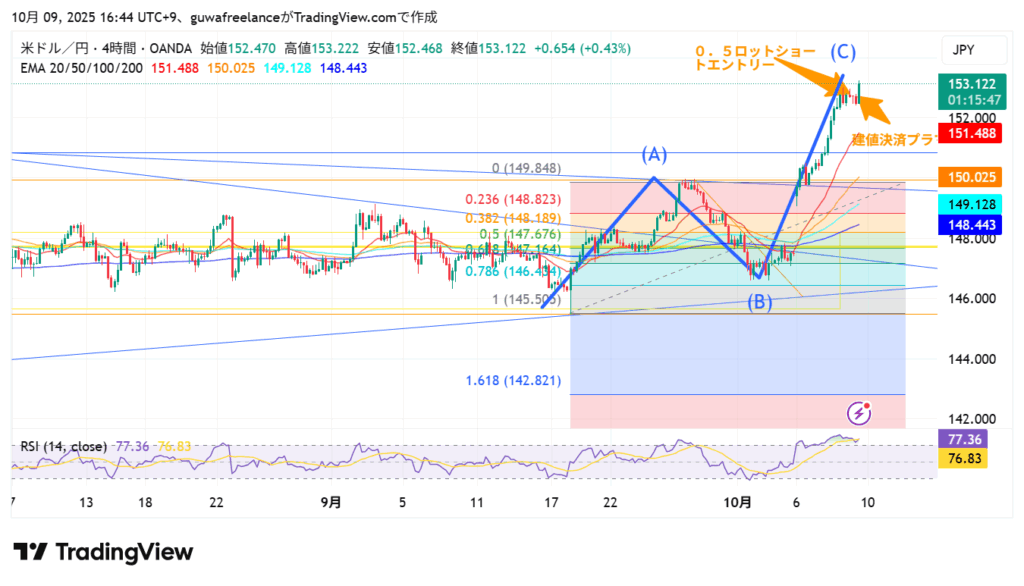

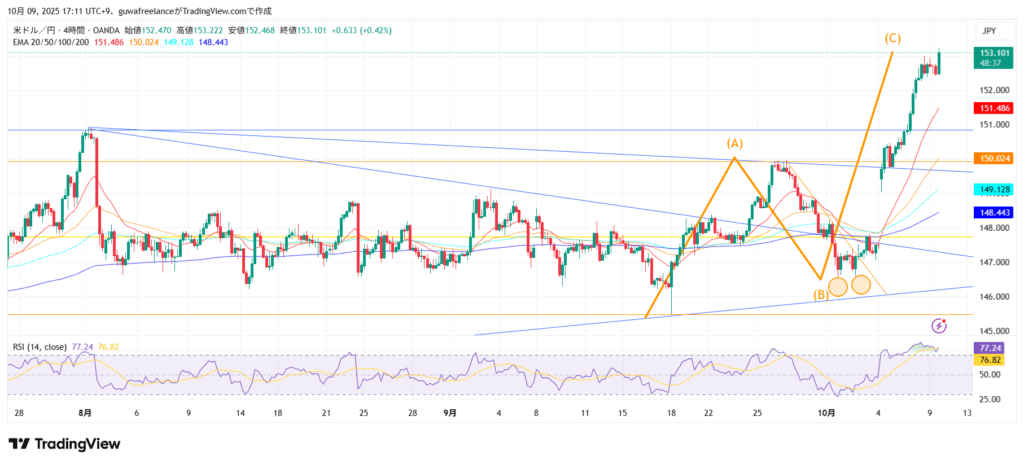

① テクニカルは「後から見れば」機能している

- 当時はフィボナッチを引いてなかったが、結果的に61.8%で反発して上昇3波を描いていた。

- つまり「テクニカルが機能しなかった」のではなく、エントリータイミングの早さが問題だった。

- もう少し待って「フィボ61.8%+ダブルボトム形成+ネックライン突破」まで引きつけていれば、理想的なロングが取れていた。

- 結果論ではあるけど、今後の「押し目待ち・リターンムーブ待ち」の根拠がより明確になった。

前回ドル円ロングで負けたけど根拠は上昇のエリオット波動の3波or5波だった↓

結果的に上昇3波だった。だから上昇2波の下降トレンドが終わって1時間足でダブルボトムを作ってそこから3波が始まった

② ファンダとテクニカルは“ズレる”ことがある

- 高市さんの総理就任で「円売り=ドル買い」の方向に一気に動いた。

- ファンダ的には明確に上昇方向やのに、逆張り(おしめ狙い)でショートして負けた。

- これは「ファンダに逆らうリスク」を改めて痛感した出来事。

- 政治・金利関連のニュース(特に日本やアメリカ)は、その後のトレンド形成に直結するという理解が深まった。

③ “窓開け”の大きさと理由を知ることの重要性

- 土日に取引が止まっていても、政治や発言などで窓が2円以上開くことがあると初めて体感。

- Twitterなどで事前に「高市さん就任で大きく窓開く」と予想している人が多く、

経験豊富なトレーダーはその可能性を織り込んでいたことを知った。 - 窓開け=チャンスにもなるけど、同時に“罠”にもなる。

→「閉じるだろう」という思い込みだけでエントリーするのは危険。 - 今後は、窓の理由と背景(ファンダ)を先に把握した上で判断する意識が必要。

④ 「ギャンブル的トレード」でも得られる経験値はある

- 今回はどれもチャート分析よりも“感覚的”“反射的”に近いトレードだったが、

それでも「自分が何を考えて、なぜ負けたか」が明確になった。 - 結果的に月間プラスで終えられたのは“運”の要素も強いが、

運で助かったトレードほど、後で冷静に分析することが重要だと実感。 - ギャンブルで勝てた=「次はちゃんとやる」きっかけにもなった。

⑤ 次への課題

- ✅ ファンダが明確な時は逆張りしない(「おしめを待つ」意識)

- ✅ フィボ61.8%やネックラインを根拠にした“時間的な待ち”を徹底

- ✅ 週末の窓開けや要人発言を事前に把握する

- ✅ 感情トレード(取り返し・やけくそ)を減らす

- ✅ 「わからないときは入らない」勇気を持つ